Bando Aperto

PIANO TRANSIZIONE 5.0

Il Decreto mira a sostenere gli investimenti in digitalizzazione e nella transizione green delle imprese attraverso un innovativo schema di crediti d’imposta5.0: verso una nuova rivoluzione

L’approvazione della Legge di Bilancio che modifica il Piano Transizione 5.0 rappresenta un passo significativo per stimolare gli investimenti delle imprese italiane in innovazione e sostenibilità.

Le quattro modifiche apportate al piano sono considerate essenziali per rendere più attrattivi gli incentivi destinati alle aziende, contribuendo così alla loro trasformazione tecnologica e ambientale.

Il Ministro Adolfo Urso ha evidenziato l’importanza di queste novità, definendole un risultato positivo e frutto di un dialogo costante con la Commissione Europea. Questo processo di confronto ha permesso di allineare il Piano Transizione 5.0 con le esigenze reali delle imprese, contribuendo a rafforzare la competitività del Made in Italy su scala internazionale.

Le modifiche includono agevolazioni fiscali, misure per semplificare l’accesso ai fondi europei e incentivi diretti per l’adozione di tecnologie verdi. In questo modo, si punta a incentivare una rapida transizione delle imprese verso modelli di business più sostenibili e tecnologicamente avanzati.

Indice

- L’agevolazione

- Moduli fotovoltaici e altri sistemi per autoproduzione e autoconsumo

- Formazione

- Come si usufruisce dell’incentivo

- Cumulabilità

- Decreto Attuativo

- Circolare Operativa

- Faq

Investimenti incentivanti:

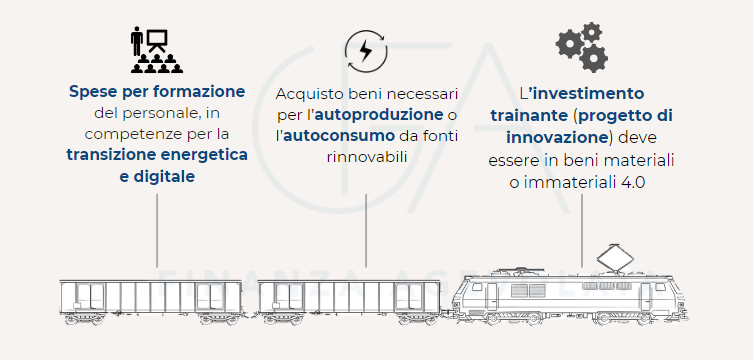

Si tratta di un sistema di agevolazioni per gli investimenti in:

- acquisto di beni strumentali materiali o immateriali 4.0.

- acquisto di beni necessari per l’autoproduzione e l’autoconsumo da fonti rinnovabili (ad esclusione delle biomasse);

- spese per la formazione del personale in competenze per la transizione verde.

Gli investimenti che consentono l’accesso alla misura devono necessariamente essere quelli previsti nel punto 1, ovvero: beni strumentali, previsti nell’allegato A e/o nell’allegato B del Piano Transizione 4.0, i cosiddetti beni “trainanti” indicati nella nostra immagine come la locomotiva.

I beni specificati nel punto 2 e le spese di formazione previste nel punto 3, sono le cosiddette spese “trainate”, ovvero che si possono realizzare solo in presenza dei beni indicati nel punto precedente.

L’ottenimento dei benefici fiscali sarà vincolato alla dimostrazione di risultati misurabili in termini di efficienza energetica, intesa come riduzione dei consumi, certificati da due perizie (ex ante / ex post).

L’agevolazione aumenterà proporzionalmente ai miglioramenti ottenuti, e sono previste differenti aliquote, che incrociano volumi di investimento con risultati in termini di risparmio energetico.

Prima novità: La modifica al comma 7 ridefinisce le percentuali del credito d’imposta: viene riconosciuto al 35% del costo per investimenti fino a 10 milioni di euro e al 5% per la quota eccedente i 10 milioni di euro, con un limite massimo di costi ammissibili di 50 milioni di euro per anno per ciascuna impresa beneficiaria.

| RISPARMIO ENERGETICO | INVESTIMENTI FINO A 10 MLN | INVESTIMENTI DA 10 E 50 MLN | |

| Classe I | Almeno 3% della struttura produttiva oppure 5% dei consumi energetici dei processi interessati. | 35% | 5% |

| Classe II | Almeno 6% della struttura produttiva oppure 10% dei consumi energetici dei processi interessati. | 40% | 10% |

| Classe III | Almeno 10% della struttura produttiva oppure 15% dei consumi energetici dei processi interessati. | 45% | 15% |

Seconda novità: viene previsto un calcolo semplificato del risparmio energetico per la sostituzione di beni obsoleti.

Quando un’impresa sostituisce delle macchine per le quali ha concluso l’ammortamento da almeno 24 mesi, si calcolerà senza necessità di monitoraggio ma sulla base di dati tecnici “di targa” che venga raggiunto il risparmio per rientrare nella prima classe di efficientamento e pertanto un’ aliquota pari al 35%.

I beni strumentali materiali e immateriali devono essere previsti dagli allegati A e B del Piano Transizione 4.0 e devono essere interconnessi al sistema aziendale o alla rete di fornitura. L’allegato B, dedicato ai software, viene ampliato prevedendo l’ammissibilità anche per:

- i software, i sistemi, le piattaforme o le applicazioni per l’intelligenza degli impianti che garantiscono il monitoraggio continuo e la visualizzazione dei consumi energetici e dell’energia autoprodotta e autoconsumata, o introducono meccanismi di efficienza energetica, attraverso la raccolta e l’elaborazione dei dati anche provenienti dalla sensoristica IoT di campo (Energy Dashboarding);

- i software relativi alla gestione di impresa se acquistati unitamente ai software, ai sistemi o alle piattaforme di cui alla lettera a).

Il risparmio energetico verrà calcolato attraverso una certificazione ex ante (con riferimento ai consumi energetici registrati nell’esercizio precedente a quello in cui si effettuano gli investimenti) ed una certificazione ex post (rilevata in seguito alla realizzazione dell’investimento).

N.B. Identificato il regime di risparmio energetico, l’aliquota è unica: oltre che per il bene materiale, si estende anche a quelli immateriali (software), ai pannelli fotovoltaici, ed alla formazione.

Pannelli fotovoltaici ed altri sistemi per autoproduzione ed autoconsumo

Sono ammissibili i pannelli fotovoltaici che fanno parte di un progetto che comprende l’acquisto di un bene strumentale 4.0. Pertanto, stando alla bozza del Decreto, una domanda con solo il fotovoltaico non è presentabile.

Per quanto riguarda i moduli fotovoltaici , sono considerati ammissibili esclusivamente quelli previsti dal Decreto Energia (all’art.12 , comma 1, lettera A,B,C):

a) Moduli fotovoltaici prodotti negli Stati Membri dell’Unione Europea con efficienza a livello di modulo pari almeno al 21,5%

b) Moduli fotovoltaici con celle, prodotti negli Stati Membri dell’Unione Europea con un’efficienza a livello di cella pari al 23,5%.

c) Moduli prodotti negli Stati Membri dell’Unione Europea composti da celle bifacciali ad eterogiunzione di silicio o tandem nell’Unione Europea con un’efficienza di cella pari al 24%.

Terza novità: con le modifiche al comma 5, viene prevista una una maggiorazione del contributo applicato sul progetto di innovazione pari a:

- 130% pannelli di tipo A

- 140% pannelli di tipo B

- 150% pannelli di tipo C

Importante:

- Il dimensionamento degli impianti è determinato considerando una producibilità massima attesa non eccedente il 5% del fabbisogno energetico della struttura produttiva;

- Il costo massimo ammissibili delle spese è calcolato in euro/kW che varia a seconda della tipologia di impianto rinnovabile;

- I beni devono essere allacciati alla rete dei produttori di energia entro un anno dalla data di completamento del progetto di innovazione.

- Sono ammessi anche impianti di energia termica.

Formazione

Rientrano nel beneficio le spese per la formazione del personale finalizzate all’acquisizione o al consolidamento delle competenze delle tecnologie rilevanti per la transizione digitale ed energetica dei processi produttivi, con i seguenti limiti

- costo ammissibile fino al 10% del totale progetto 5.0 agevolato, fino comunque ad un massimo di 300 mila euro;

- le spese devono essere erogate a condizione che le attività formative siano erogate da soggetti esterni, indicati nella bozza del decreto.

In ogni caso, i progetti formativi devono avere una durata non inferiore a 12 ore e dovranno sempre includere almeno un modulo formativo (minimo 4 ore) su una delle seguenti tematiche:

- integrazione di politiche energetiche volte alla sostenibilità all’interno della strategia aziendale;

- tecnologie e sistemi per la gestione efficace dell’energia;

- analisi tecnico-economiche per il consumo energetico, l’efficienza energetica e il risparmio energetico;

- impiantistica e fonti rinnovabili (produzione e stoccaggio energie da fonti rinnovabili).

E almeno un modulo formativo di 4 ore su:

- integrazione digitale dei processi aziendali;

- cybersecurity;

- business data analytics;

- intelligenza artificiale e machine learning.

I soggetti che possono somministrare la formazione sono i seguenti:

- European Digital Innovation Hubs;

- ITS Academy negli ambiti green e digitale;

- Università pubbliche e private, ed enti pubblici di ricerca;

- Soggetti accreditati presso i fondi interprofessionali secondo il regolamento CE 68/01 della Commissione del 12 gennaio 2001;

- I soggetti in possesso della certificazione di qualità in base alla norma Uni En ISO 9001:2000 settore EA 37;

- Competence center;

- I costi dei servizi di consulenza connessi al progetto di formazione;

- Le spese di personale dipendente, nonché dei titolari di impresa e soci lavoratori, partecipanti alla formazione e le spese generali indirette per le ore durante le quali i partecipanti hanno seguito la formazione;

- Spese relative ai formatori, cioè soggetti accreditati per lo svolgimento di attività di formazione finanziata presso la Regione o Provincia autonoma in cui l’impresa ha la sede legale o la sede operativa;

- I costi di esercizio relativi ai formatori e al personale dipendente, nonché per i titolari di impresa e soci lavoratori, partecipanti alla formazione, direttamente connessi al progetto di formazione, quali le spese di viaggio, i materiali e le forniture con attinenza diretta al progetto, l’ammortamento degli strumenti e delle attrezzature per la quota da riferire al loro uso esclusivo per il progetto di formazione, ad esclusione delle spese di alloggio diverse dalle spese di alloggio minime necessarie per personale con disabilità.

Beneficio per le PMI

Per le piccole e medie imprese (PMI) è prevista la possibilità di agevolare anche le spese sostenute per la certificazione, fino ad un massimo di € 10.000 e le spese sostenute per il revisore legale, qualora l’azienda non sia obbligata ad averlo, fino ad un massimo di € 5.000.

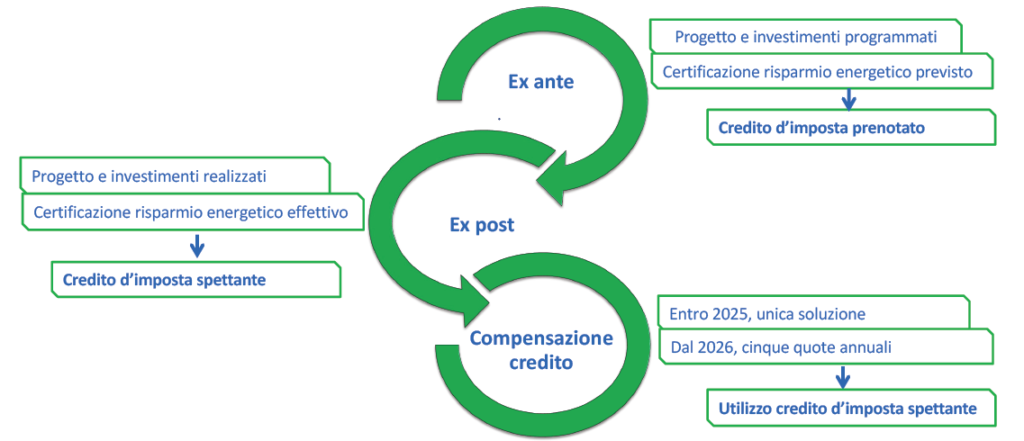

Come si usufruisce dell’incentivo

Le risorse sono limitate al plafond disponibile (6,3 miliardi) ed il Ministero attiverà un contatore (come per la Sabatini), pertanto quando esaurite verrà chiudo lo sportello.

La fruizione dell’incentivo, di conseguenza non è automatica: il GSE in seguito alla comunicazione ex ante comunicherà entro 5 giorni all’impresa l’importo del credito di imposta prenotato.

Entro 30 giorni dalla ricezione della “Ricevuta di conferma di avvenuta prenotazione”, l’Impresa beneficiaria è tenuta ad effettuare il pagamento di un acconto al fornitore in misura almeno pari al 20% del costo di acquisizione e di darne conferma attraverso una dichiarazione sostitutiva sul portale del GSE.

A seguito del completamento del progetto e comunque entro e non oltre il 28 febbraio 2026, l’impresa trasmette la certificazione ex post che confermerà quanto previsto dalla certificazione ex ante in termini tecnici, oppure eventuali variazioni intervenute successivamente.

L’ ammontare del credito di imposta è utilizzabile in un unica soluzione entro il al 31 dicembre 2025, dopo tale data è fruibile in cinque quote annuali di pari importo.

Cumulabilità

Quarta novità: cumulabilità esplicitata, viene aggiunto un nuovo periodo che specifica che il credito d’imposta è cumulabile con: Il credito per investimenti nella ZES unica con ulteriori

agevolazioni previste nell’ambito dei programmi e strumenti dell’Unione europea, a condizione che il sostegno non copra le medesime quote di costo dei singoli investimenti del progetto di

innovazione.

Decreto Attuativo

l testo ufficiale è stato firmato dal MIMIT e dal MEF , ed è stato pubblicato in Gazzetta Ufficiale il 26 luglio 2024.

Riassumiamo di seguito le principali novità:

➡️Ciascuna impresa potrà attivare un solo progetto per singola unità produttiva: solo dopo che la pratica sarà chiusa l’azienda potrà protocollare una nuova domanda.

![]() Data di inizio di validità degli investimenti: sono ammissibili gli investimenti effettuati dal 1° gennaio 2024 al 31 dicembre 2025 . Per data di avvio del progetto di innovazione si intende la data del primo impegno giuridicamente vincolante ad ordinare i beni oggetto di investimento, ovvero qualsiasi altro tipo di impegno che renda irreversibile l’investimento stesso, a seconda di quale condizione si verifichi prima;

Data di inizio di validità degli investimenti: sono ammissibili gli investimenti effettuati dal 1° gennaio 2024 al 31 dicembre 2025 . Per data di avvio del progetto di innovazione si intende la data del primo impegno giuridicamente vincolante ad ordinare i beni oggetto di investimento, ovvero qualsiasi altro tipo di impegno che renda irreversibile l’investimento stesso, a seconda di quale condizione si verifichi prima;

![]() Completamento del progetto: i progetti di innovazione sono da realizzare entro la fine del 31/12/2025;

Completamento del progetto: i progetti di innovazione sono da realizzare entro la fine del 31/12/2025;

➡️ DNSH: è stata attenuata la disciplina “Do No Significant Harm” (DNSH), che mira a garantire che gli investimenti non danneggino significativamente l’ambiente. La versione finale del decreto introduce deroghe specifiche che rendono questo criterio meno stringente per alcuni settori industriali.

➡️Ridefiniti i Certificatori abilitati al rilascio delle certificazioni tecniche (ex ante ed ex post): oltre agli Esperti in Gestione dell’Energia (EGE), e alle Energy Service Company (ESCo), saranno abilitati anche gli Ingegneri iscritti nella sezione A dell’albo professionale, con competenze ed esperienza nell’ambito dell’efficienza energetica dei processi produttivi.

Al fine di tutelare l’impresa e lo Stato in caso di danni derivanti da errori per l’attività prestata, i soggetti sopra specificati saranno obbligati a stipulare apposita polizza assicurativa professionale.

➡️Tutti i controlli sono demandati al GSE (Gestore Servizi Energetici).

Circolare Operativa

Il 16 agosto 2024 è stata pubblicata la Circolare n. 25877, con tutti i chiarimenti per l’applicazione dell’agevolazione Transizione 5.0.

Suddiviso in 9 capitoli, il documento del Mimit spiega, nel dettaglio, come determinare i risparmi energetici nelle fasi del processo di transizione, anche attraverso esempi di calcolo della riduzione dei consumi energetici; quali sono i requisiti degli impianti destinati all’autoproduzione dell’energia da fonti rinnovabili, con attenzione al metodo di individuazione del fabbisogno dell’impresa e, ancora, come “non arrecare un danno significativo”

Nella stessa circolare, inoltre, il ministero delle Imprese e del Made in Italy fa luce sulle procedure relative alla trasmissione delle comunicazioni di prenotazione del beneficio, a cui è stato dato il via lo scorso 7 agosto, di avanzamento e di completamento del progetto e di svolgimento delle attività di vigilanza e controllo. Infine, propone esempi di calcolo del credito d’imposta.

Per esempio, riguardo ai criteri per la determinazione dei consumi energetici, un focus specifico inquadra i concetti di struttura produttiva e processo interessato dalla riduzione dei consumi energetici conseguita tramite gli investimenti in beni materiali e immateriali nuovi (allegati A e B alla legge n. 232/2016). Ebbene, se il processo produttivo è costituito da più linee produttive parallele, interessate dagli stessi input e che producono il medesimo output, potrà essere considerata, come processo interessato, solo la parte oggetto d’investimento in progetti di innovazione, purché questa garantisca, in autonomia, la trasformazione dell’input nell’output del processo.

Allo stesso modo, è possibile che il processo interessato coincida con un unico bene materiale, a condizione che questo garantisca, in autonomia, la trasformazione dell’input del processo nell’output del processo.

Consiglio dell’esperto

Considerato la presentazione a sportello della richiesta di agevolazione, è necessario attivarsi fin da subito, per definire i progetti e verificare l’ammissibilità degli investimenti.

Il consiglio è di contattarci per essere pronti all’apertura dello sportello: la previsione è che le risorse si esauriscano rapidamente.

Domande frequenti

Sono disponibili le FAQ relative al Piano Transizione 5.0, concernenti le caratteristiche generali del Piano, la procedura per l’accesso all’agevolazione, i beni materiali e immateriali di cui agli allegati A e B alla Legge 11 dicembre 2016 n. 232, il calcolo del risparmio energetico, la determinazione dell’importo del credito d’imposta, gli impianti per l’autoproduzione di energia elettrica da fonti rinnovabili, la formazione, la cumulabilità delle agevolazioni, i controlli e le verifiche.

Le FAQ sono in continuo aggiornamento anche sulla base delle richieste di chiarimento inviate dalle imprese.

Soggetti beneficiari:

Tutte le imprese.

Contattaci

GIANNI GORNO

Amministratore

tel. 338 19 13 755

ELISA BONATI

Responsabile Ufficio Finanza Agevolata

tel. 342 81 98 439